A. 昔の暦年課税制度だったら、その相続財産の金額が相続税の基礎控除の以下で相続税の金額が計算できない場合でも、生前の贈与に関する贈与税が課せられていました。しかし現在の相続税さん課税では、特別控除の金額が2500万円以内の生前の贈与に関して贈与が行われた時、相続税を通じることで額数が0になります。ただし、贈与税の期限内の申告が要りますので、ご注意ください。

生前の贈与に関する贈与税の賦課の場合、特別控除の金額が2500万円以上になったら超過額に対して一律的に20%の税率の贈与税が割り当てられますが、相続の際の申告によって、先に納めた贈与税額が全額もどってきます。

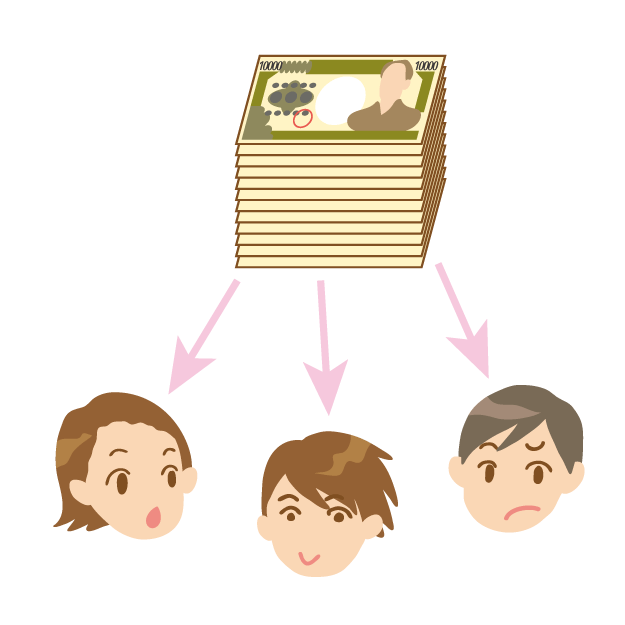

また、生前贈与がしやすくなっていることから、相続を待たなくても、生前贈与によって贈与税の負担がなくなり、資産を子に相続したい時に相続できるというメリットもあります。この場合の精算は、贈与財産の贈与税額は相続財産に含まれて計算することとなります。

相続精算課税の対象者となる要件には、「贈与者の推定相続人」というのがあります。これは贈与をした日現在、最も先順位の相続権を持っている人をいいます。もし養子縁組の解消などによってこの推定相続人ではなくなり、相続時精算課税選択届書にかかる場合は、引き続き相続時精算課税の適用が可能です。

いずれの場合も、期限を過ぎてしまったら相続時精算課税の適用は受けられませんのでご注意ください。

相続した時の精算課税を選んだ時のメリットなどがありましたら教えてください。

未分類

未分類